ერთ-ერთ სტატიაში უკვე განვიხილეთ ბლეკ-შოულზის ფორმულა, რომლის მეშვეობითაც გამოითვლება ოფციონის თეორიული (სამართლიანი) ფასი. იმისათვის რომ, გამოვთვალოთ ეს ფასი, საჭიროა ვიცოდეთ ისტორიული ვოლატილობა, საბაზო აქტივის ფასი, საპროცენტო განაკვეთი, სტრაიკი და დრო, რომელიც დარჩა ოფციონის ექსპირაციამდე.

ნაგულისხმევი ვოლატილობის გამოთვლისათვის, ბლეკ-შოულზის ფორმულაში უნდა ჩავსვათ იგივე მაჩვენებლები, თუმცა თეორიული ფასის ნაცვლად უნდა ავიღოთ საბაზრო ფასი (სპოტური ფასი, რომლითაც ოფციონი რეალურად ივაჭრება ბაზარზე). ფორმულის შედეგი კი იქნება არა ისტორიული, არამედ ნაგულისხმევი ვოლატილობა

შესაძლებელია ითქვას, რომ ამჟამად რაც უფრო მაღალია ისტორიული ვოლატილობა, მით უფრო მაღალია იმის ალბათობა, რომ მომავალში ვოლატილობის მოსალოდნელი მაჩვენებელიც მაღალი იქნება.

არსებობს სხვა ფაქტორებიც, რომლებიც გავლენას ახდენენ ნაგულისხმევ ვოლატილობაზე:

- ბაზრის ლიკვიდურობა (მოხოვნა/მიწოდება). კანონი, რომელიც მოქმედებს ყველა ტიპის საქონლისათვის ერთნაირად: როდესაც მოთხოვნა აჭარბებს მიწოდებას, მაშინ ფასი იზრდება, წინააღმდეგ შემთხვევაში მცირდება. ანუ, ჩვენ შემთხვევაში – მოსალოდნელი ვოლატილობა იკლებს, როდესაც ყველა “ყიდის ვოლატილობას”;

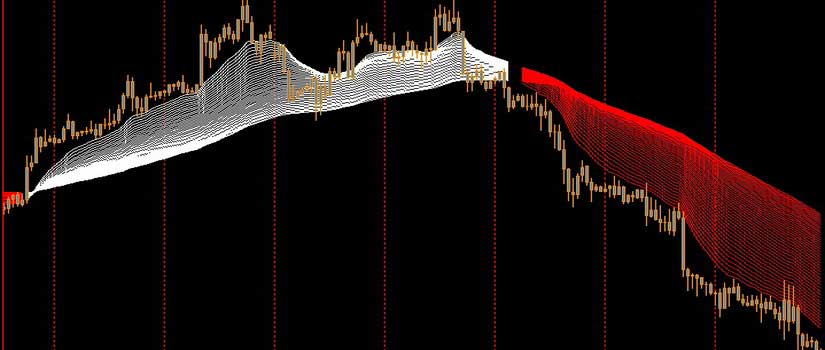

- ტექნიკური დონეების ცვლილება. თუ გრაფიკზე ფასთა მნიშვნელოვანი ისტორიული დონე გაირღვა, მაშინ მოსალოდნელია ბაზრის შემდგომი არასტაბილურობა. ასეთ დონეებად ითვლება მხარდაჭერის და წინააღმდეგობის დონეები, გასული ისტორიული მინიმუმები ან მაქსიმუმები, სატრენდო ხაზები და ა.შ.;

- ეკონომიკური და პოლიტიკური კალენდარი (ეკონომიკური პრეს-რელიზები, არჩევნები და ა.შ.). მაგალითად, ოფციონებისათვის, რომელთა შესრულების თარიღი ემთხვევა ეკონომიკური პრეს-რელიზების გამოქვეყნების შემდგომ პერიოდს (მაგალითად საკვანძო ეკონომიკური მაჩვენებლების პუბლიკაცია), ვოლატილობა (ფასი) როგორც წესი უფრო მეტია, ვიდრე იმ ოფციონების ფასი, რომელთა ექსპირაცია ხდება ამგვარ მოვლენებამდე. ამ შემთხვევაში საქმე გვაქვს ბაზარზე ახალი ინფორმაციების გავლენებთან, რომლებიც იწვევენ ფასთა გაუთვალისწინებელ რყევებს;

უნდა გვახსოვდეს: დაბალი ვოლატილობა გულისხმობს იაფ ოფციონებს, მაღალი ვოლატილობა – ძვირ ოფციონებს.

ვაჭრობის დაწყებამდე, გამოცდილი ტრეიდერი პირველ რიგში შეამოწმებს ნაგულისხმევი ვოლატილობის სიდიდეს. ანუ იგი პირველ რიგში გაარკვევს, თუ მიმდინარე ვოლატილობა რამდენად მეტია ან ნაკლებია ისტორიულ ვოლატილობაზე გარკვეული პერიოდის მონაკვეთში (მაგალითად, გასული თვის ან გასული წლის პერიოდში).

სწორედ ამ ინფორმაციის საფუძველზე ააგებს იგი თავის შემდგომ სტრატეგიას. მაღალი ვოლატილობის დროს გამოიყენება სტრატეგიები, რომლებიც ეფუძნება ოფციონების გაყიდვას, ხოლო დაბალი ვოლოტილობის დროს – ოფციონების ყიდვას.

არ უნდა დაგვავიწყდეს, რომ როგორც წესი დაბალი ვოლატილობის პერიოდები წინ უსწრებენ მაღალი ვოლატილობის პერიოდებს. ეს წესი მუშაობს საპირისპირო მიმართულებითაც. მაგრამ ვოლატილობა ყოველთვის უბრუნდება თავის საშუალო დონეებს. ანუ, თუ ვიყიდით ოფციონს მაღალი ვოლატილობის დროს, რომელიც საგრძნობად ნაკლებია საკუთარ საშუალო დონეზე, ხოლო მის შესრულებამდე დარჩენილია ხანგრძლივი პერიოდი, მაშინ საკმაოდ მაღალია ალბათობა იმისა, რომ საბაზო აქტივის ფასი ამოძრავდება და ვოლატილობა გაიზრდება.

მაღალი ვოლატილობის მაჩვენებლების დროს ოფციონის ყიდვისას თქვენ აძლევთ დროს შესაძლებლობას (დროის გაშლა) და ვოლატილობას (მისი შემცირების შემთხვევაში) დაიწყოს მუშაობა თქვენს წინააღმდეგ, მაშინაც კი, როდესაც ფასი დაიწყებს სვლას სასურველი მიმართულებით. ხშირად, მოგება, რომელიც მიიღება საბაზო აქტივის ზრდის დროს, არ ჰყოფნის იმას რომ მოხდეს დანაკარგების კომპენსირება, რომელიც ხდება დროის გაშლის და ვოლატილობის შემცირების გამო.

სტრატეგიების კლასიფიკაცია: ძირითადი ფინანსური აქტივების მიხედვით

სტრატეგიების კლასიფიკაცია: დროის პერიოდის მიხედვით

სტრატეგიების კლასიფიკაცია: ძირითადი ალგორითმის მიხედვით

სტრატეგიების კლასიფიკაცია: დამატებითი მახასიათებლების მიხედვით

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

Facebook ჯგუფი

Facebook ჯგუფი Youtube არხი

Youtube არხი