ფორექსის სტრატეგია “შიდა დღიური + ბოლინჯერის ველები” ტრენდული სტრატეგიაა, და უმთავრესი პრინციპი მდგომარეობს ტრენდის შემობრუნების ზუსტ განსაზღვრაში.

პრაქტიკაში ტრენდის მიმართულებით ვაჭრობა გაცილებით რთულია, ვიდრე ეს ერთი შეხედვით ჩანს, ამიტომ თეორიის მიხედვით უნდა გვქონდეს მაქსიმუმების და მინიმუმების აღმოჩენის უნარი, აგრეთვე კარგი ფილტრი იმისათვის, რომ პოზიციები გავხსნათ ფასურ მწვერვალებზე და ფსკერებზე.

სტრატეგიის არსით, შესაძლებლობა გვეძლევა ობიექტურად განვსაზღვროთ თუ რა არის მაქსიმუმი და რა არის მინიმუმი.

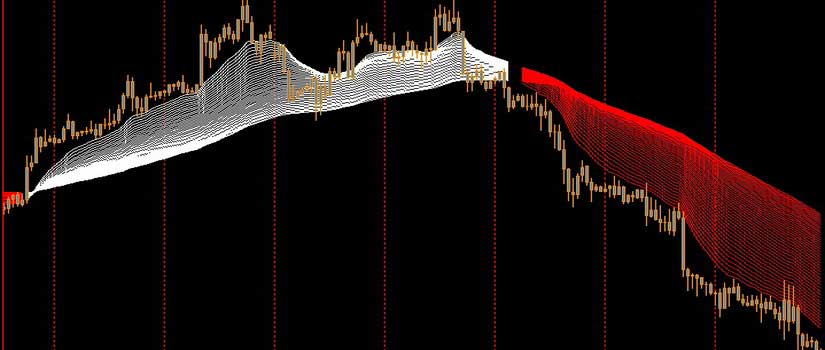

ბოლინჯერის მიხედვით ვაჭრობისას მიჩნეულია რომ, როდესაც ფასი იმყოფება ინდიკატორის ზედა მრუდთან – იგი არის მაღალი, ხოლო თუ ფასი იმყოფება ქვედა მრუდთან – მაშინ იგი ითვლება აქტივის დაბალ ფასად. თუმცა, ამ ორ მრუდთან ფასის მიახლოება სულაც არ ნიშნავს იმას, რომ გაყიდვის ან ყიდვის დრო მოვიდა. საკმარისად ძლიერ ტრენდებს აქვთ თვისება იმოძრაონ მრუდების გასწვრივ ან სულაც გაარღვიონ ისინი და გააგრძელონ არსებული მიმართულებით მოძრაობა. ამ თვისების გამო, და იმის გამო რომ ტრეიდერი ცდილობს იყიდოს მაღალ ფასად აღამავალი ტრენდის დროს და დაბალ ფასად დაღმავალი ტრენდის დროს, გახსნილმა პოზციამ შესაძლებელია “შეჭამოს” ნებისმიერი დეპოზიტი.

ამიტომ სტრატეგიის ფილტრმა უნდა უზრუნველყოს ის რომ: მომდევნო სანთელმა, რომელიც წარმოიქმნა ბოლინჯერის მრუდთან შემხები სანთლის შემდეგ არ წარმოშვას ახალი მაქსიმუმი ან მინიმუმი. სწორედ ასეთ სანთელს უწოდებენ “შიდა დღიურ სანთელს”.

“შიდა დღიური სანთლის” იდენტიფიკაციის საუკეთესო დროის ინტერვალია – დღიური ინტერვალი, ანუ D1, თუმცა წინამდებარე სტრატეგია შესაძლებელია გამოყენებული იქნას ასევე ერთ საათიან, კვირის და თვის გრაფიკებისათვისაც. “შიდა დღიური სანთლების” კომბინაცია ბოლინჯერის ინდიკატორთან ზრდის ფასური მწვერვალის ან ფსკერის პროგნოზირების შანსს, მას შემდეგ, რაც ფასმა მიაღწია საკუთარ ექსტრემალურ დონეს. როგორც წესი, რაც უფრო დიდია დროის ინტერვალი, მით უფრო ნაკლებად იქნება სეტაპ-სიგნალები, თუმცა მათი ჭეშმარიტების ხარისხი გაცილებით მაღალია.

იაპონური სანთლები და მათი პატერნები გვაჩვენებენ ბაზრის ფსიქოლოგიას მიმდინარე წერტილში და მიმდინარე დროის ინტერვალზე. “შიდა სანთელი” წარმოადგენს შემცირებულ ვოლატილობას. როდესაც აღმავალ ტრენდზე ვოლატილობა მცირდება და ფასს აღარ შესწევს ძალა წარმოქმნას ახალი მაქსიმუმი (რაზედაც მიგვითითებს “შიდა სანთელი”), მაშინ შეგვიძლია გამოვიტანოთ დასკვნა, რომ ტრენდის ძალა შემცირდა და წარმოიქმნა ბაზრის შემობრუნების შანსი. ანალიზის პროცესში ბოლინჯერის ველების ჩართვის შემდეგ, მაღალი გარანტიით ვვარაუდობთ შემობრუნებაზე ვაჭრობას, ვხსნით გაყიდვის პოზიციას მაღალ ფასად (ბოლინჯერის ზედა მრუდი), ან ვხსნით ყიდვის პოზიციას დაბალ ფასად (ბოლინჯერის ქვედა მრუდი). ანუ ასეთი ალგორითმით ვდებთ გარიგებებს ბაზრის შემობრუნების მაღალ ალბათობაზე, რაც შესაბამისად გვაძლევს მოგების მიღების შანსს.

მაშასადამე:

- ტაიმ ფრეიმი: რეკომენდებულია D1 (შესაძლებელია H1, H4, W1, MN);

- სავალუტო წყვილი: მულტივალუტური;

გრაფიკზე ვაყენებთ შემდეგ ინდიკატორებს:

- ინდიკატორი Bollinger Bands სტანდარტული პარამეტრებით;

ფორექსის სტრატეგია “შიდა დღიური + ბოლინჯერის ველები” – ალგორითმი

ყიდვა:

- სავალუტო წყვილის ფასი (სანთელი), მივიდა, ან ძალიან მიუახლოვდა, ან გადაკვეთა ბოლინჯერის ველების ზედა მრუდი. ეს არის საკონტროლო სანთელი;

- ველოდებით შემდეგი სეტაპ სანთლის დახურვას. მისი მაქსიმუმი უნდა იყოს უფრო დაბლა, ან ტოლი წინა სანთლის მაქსიმუმის, ხოლო მისი მინიმუმი წინა სანთლის მინიმუმზე მეტი ან ტოლი. მარტივად რომ ვთქვათ სეტაპ სანთელის ტანი უნდა მდებარეობდეს წინა სანთლის ტანის სივრცეში, ანუ შიგნით;

- ზედა ორი პირობის შესრულების შემთხვევაში, უკვე სეტაპ-სანთლის შემდგომი სანთლის მინიმუმზე ვდებთ Sell Stop ორდერს. უფრო აგრესიულია სეტაპ-სანთელის მომდევნო სანთლის გახსნისთანავე პოზიციის გახსნა;

- საწყისი სტოპ ლოსი დგება საკონტროლო სანთლის მაქსიმუმის რამდენიმე პუნქტის ზემოთ;

- სტოპ ლოსი ჩოჩდება მოძრაობის მიმართულების თანხვედრილად ყოველი მომდევნო სანთლის დახურვის შემდეგ ტრეილინგით, ან ბოლინჯერის ველების შუა მრუდის მიხედვით. თუ პოზიციას ვატრეილინგებთ, მაშინ ტრეილინგის დონე განისაზღვრება სავალუტო წყვილის ვოლატილობით. თუ სტოპ ლოსს ვაჩოჩებთ ბოლინჯერის შუა მრუდის მიხედვით, მაშინ უნდა დაველოდოთ ფასის მიერ მის გადაკვეთას და ამის შემდეგ სტოპი უნდა განვათვსოთ შუა მრუდის ქვემოთ რამდენიმე პუნქტის მანძილზე და ამ მეთოდით გავაყოლოთ პოზიციას სტოპ ლოსი ყოველ ახალ დახურულ სანთელზე;

- ტეიკ პროფიტი არ დგება. პოზიცია იხურება ან დადებითი ან უარყოდითი სტოპ ლოსით;

ყიდვის მაგალითი:

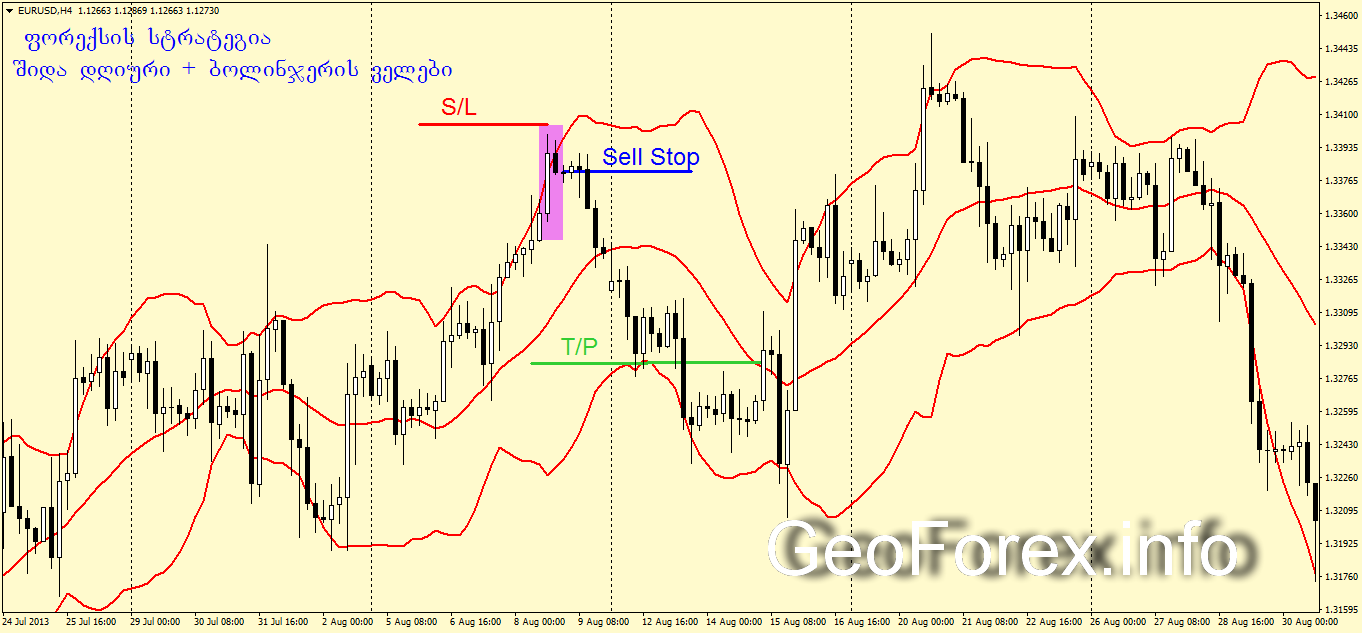

გაყიდვა:

- სავალუტო წყვილის ფასი (სანთელი), მივიდა, ან ძალიან მიუახლოვდა, ან გადაკვეთა ბოლინჯერის ველების ქვედა მრუდი. ეს არის საკონტროლო სანთელი;

- ველოდებით შემდეგი სეტაპ სანთლის დახურვას. მისი მინიმუმი უნდა იყოს უფრო მაღლა, ან ტოლი წინა სანთლის მინიმუმის, ხოლო მისი მაქსიმუმი წინა სანთლის მაქსიმუმზე ნალკები ან ტოლი. მარტივად რომ ვთქვათ სეტაპ სანთელის ტანი უნდა მდებარეობდეს წინა სანთლის ტანის სივრცეში, ანუ შიგნით;

- ზედა ორი პირობის შესრულების შემთხვევაში, უკვე სეტაპ-სანთლის შემდგომი სანთლის მაქსიმუმზე ვდებთ Buy Stop ორდერს. უფრო აგრესიულია სეტაპ-სანთელის მომდევნო სანთლის გახსნისთანავე პოზიციის გახსნა;

- საწყისი სტოპ ლოსი დგება საკონტროლო სანთლის მინიმუმის რამდენიმე პუნქტის ქვემოთ;

- სტოპ ლოსი ჩოჩდება მოძრაობის მიმართულების თანხვედრილად ყოველი მომდევნო სანთლის დახურვის შემდეგ ტრეილინგით, ან ბოლინჯერის ველების შუა მრუდის მიხედვით. თუ პოზიციას ვატრეილინგებთ, მაშინ ტრეილინგის დონე განისაზღვრება სავალუტო წყვილის ვოლატილობით. თუ სტოპ ლოსს ვაჩოჩებთ ბოლინჯერის შუა მრუდის მიხედვით, მაშინ უნდა დაველოდოთ ფასის მიერ მის გადაკვეთას და ამის შემდეგ სტოპი უნდა განვათვსოთ შუა მრუდის ზემოთ რამდენიმე პუნქტის მანძილზე და ამ მეთოდით უნდა გავაყოლოთ პოზიციას სტოპ ლოსი ყოველ ახალ დახურულ სანთელზე;

- ტეიკ პროფიტი არ დგება. პოზიცია იხურება ან დადებითი ან უარყოდითი სტოპ ლოსით;

გაყიდვის მაგალითი:

სტრატეგიების კლასიფიკაცია: ძირითადი ფინანსური აქტივების მიხედვით

სტრატეგიების კლასიფიკაცია: დროის პერიოდის მიხედვით

სტრატეგიების კლასიფიკაცია: ძირითადი ალგორითმის მიხედვით

სტრატეგიების კლასიფიკაცია: დამატებითი მახასიათებლების მიხედვით

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

Facebook ჯგუფი

Facebook ჯგუფი Youtube არხი

Youtube არხი