სარჩევი

ფორექსზე და სხვა საფინანსო ბაზრებზე შიდა დღიური ვაჭრობა საკმაოდ რთული თემაა. სტატიაში წარმოგიდგენთ რამდენიმე რეკომენდაციას, რომელთაც შეუძლიათ შიდა დღიური, ანუ მოკლევადიანი ტრეიდინგის ეფექტურობის გაზრდა.

არ ივაჭროთ Н1 თაიმფრეიმზე ქვემოთ

ეს წესი ეხება მათ ვინც ვაჭრობს გრაფიკული მოდელებისა და პატერნების გამოყენებით. საქმე იმაშია, რომ ბაზრის მონაწილეთა მოქმედებების იაპონურ სანთლებში გამოსახულება დაბალ თაიმ ფრეიმებზე აზრს კარგავს. მაგალითად თუ М5 თაიმფრეიმზე ვეცდებით სანთლური პატერნების მოძებნას, სინამდვილეში გრაფიკზე გამოსახული პატერნების მსგავს სანთლებს ფუნქციური დატვირთვა არ ექნებათ და პატერნების ალგორითმით ვაჭრობა არ გამოგვივა. სანთლურ პატერნებს ფუნქციური ძალა გააჩნიათ Н1 და ზემოთ თაიმ ფრეიმებზე.

შეზღუდეთ პოზიციების რაოდენობრივი მაჩვენებელი

შიდა დღიური ვაჭრობისას უნდა ავარჩიოთ მხოლოდ მაღალ რეიტინგული სეტაპები. გავრცელებული სტერეოტიპების მიხედვით, შიდა დღიურ ვაჭრობისას პოზიციები უნდა გაიხსნათ დიდი რაოდენობით. ეს არ არის შიდა დღიური ვაჭრობა, ეს არის სკალპინგი, რომელიც სხვა თემაა და ამ სტატიაში არ განვიხილავთ.

შიდა დღიურ ვაჭრობაში პოზიციის გასახსნელად უნდა განვიხიოთ მხოლოდ მკაფიოდ ჩამოყალიბებული სეტაპები და მხოლოდ მათი მეშვეობით უნდა შევიდეთ პოზციაში. გაურკვეველ, ბუნდოვანი სეტაპებს არ უნდა გავეკაროთ. სეტაპის პერსპექტიული დასრულების ვადა არ უნდა აღემატებოდეს რამოდენიმე საათს.

შეზღუდეთ სავაჭრო ინსტრუმენტების რაოდენობა

უნდა ვეცადოთ სავჭრო ინსტრუმენტების რაოდენობა შევზღუდოთ. შიდა დღიური ვაჭრობა ტრეიდერისგან მოითხოვს სწრაფ და მკაფიო მოქმედებებს. ხშირ შემთხვევაში ხანგრძლივი ფიქრის დრო არ არის. ამიტომ სავაჭრო ინსტრუმენტების სიმრავლე მხოლოდ დააბნევს და ყურადღებას გაუფანტავს ტრეიდერს.

შიდა დღიური ვაჭრობისას არ არის საჭირო 15, 20 ან მეტი სავაჭრო ინსტრუმენტის გრაფიკის გახსნა. სასურველია საინვესტიციო პორტფელი შემოიფარგლოს 5-7 სავაჭრო სიმბოლოთი, ხოლო დამწყები ტრეიდერებისათვის 1-2 სავაჭრო ინსტრუმენტზე მეტი საერთოდ არ არის რეკომენდებული.

შეზღუდეთ სადეპოზიტო რისკი

სადეპოზიტო რისკი არ უნდა აღემატებოდეს 1 % პროცენტს. გასაგებია, რომ ეს ცოტაა. გასაგები მომენტია, რომ დღის განმავლობაში გვინდა უფრო მეტის გამომუშავება, მაგრამ უნდა გვესმოდეს ამ რეკომენდაციის არსი.

შიდა დღიური ვაჭრობისას ფსიქოლოგიური დატვირთვა მაღალია. მაშასადამე მაღალია ემოციური დატვირთვაც და შესაბამისად 2-3 წამგებიანი პოზიციის შემთხვევაში გვიჩნდება სურვილი, რომ დანაკარგები სწრაფად ავანაზღაუროთ, რამაც შესაძლებელია განმეორებითი შეცდომები გამოიწვიოს ახალი პოზიციების გახსნისას.

მერწმუნეთ ისეთ ვითრებაში სიმშვიდის შენარჩუნება მართლაც რთულია, როცა ყოველ პოზიციაზე რისკის დონე დეპოზიტის 5%-10%-ია, მით უმეტეს შიდა დღიური ვაჭრობისას საკმაოდ ხშირად ვხსნით პოზიციებს და შესაბამისად ემოციის გარეშე დაფიქრებულად ვაჭრობა სულ უფრო და უფრო რთული ხდება სამუშაო პროცესის დროს.

ამიტომაც, ოპტიმალური ვარიანტია – გავრისკოთ დეპოზიტის მხოლოდ მცირე ნაწილით, რათა წარუმატებელი გარიგებების სერიის შემდეგაც დავრჩეთ მორალურად გაწონასწორებულ მდგომარეობაში და ჩვეულებრივად განვაგრძოთ ვაჭრობა, რათა ამ ჩვეულებრივ მდგომარეობაში აღვადგინოთ წაგებული პოზიციები.

წინასწარ მითითებული რისკის პროცენტის გათვალისწინებით ლოტის გამოთვლისათვის შესაძლებელია გამოვიყენოთ შესაბამისი ინდიკატორები.

თვალი ადევნეთ სიახლეების პუბლიკაციას

მნიშვნელოვანი ეკონომიური სიახლეების გამოქვეყნებამ ბაზარი შესაძლებელია ნებისმიერი მიმართულებით განავითაროს.

თუ დღიურ გრაფიკებზე ვაჭრობისას ეს ფაქტორი ნიველირებულია თაიმ ფრეიმის სიდიდის გამო, შიდა დღიური ტრეიდინგისას აუცილებელია თვალი ვადევნოთ ფუნდამენტალური სიახლეებს.

არ არის რეკომენდებული, რეკომენდებული კი არა, ჩემი აზრით არავითარ შემთხვევაში არ შეიძლება პოზიციის გახსნა მნიშვნელოვანი ფუნდამენტალური სიახლის გამოქვეყნებამდე ნახევარი საათით ადრე და გამოქვეყნებიდან ნახევარი საათის განმავლობაში.

თუ, გრაფიკზე ვხედავთ რაიმე საინტერესო სიგნალს, მაგრამ დაახლოებით ნახევარ საათში მოსალოდნელია უმნიშვნელოვანესი ეკონომიური სიახლის პუბლიკაცია – მაშინ ამ შემთხვევაში უნდა დაველოდოთ.

თუ, სიახლის გამოქვეყნების შემდეგ ბაზარი წავიდა სიგნალის ტენდენციის მიმართულებით, მაშინ დასაშვებია პოზიციაში შესვლა. სიგნალის და ფუნდამენტალური სიახლის ტენდენციების თანხვედრა აძლიერებს თავად სიგნალის ეფექტურობას.

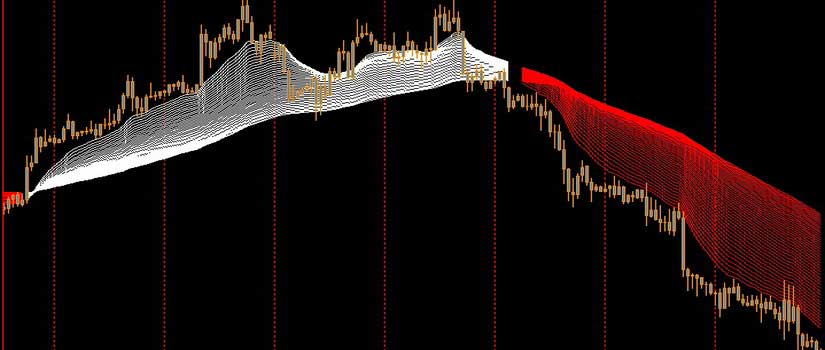

თვალი ადევნეთ მაღალ თაიმ ფრეიმებს

ერთი და იმავე სავაჭრო ინსტრუმენტის სხვადასხვა პერიოდის გრაფიკების ტენდენციები შესაძლებელია განსხვავდებოდეს ერთმანეთისაგან.

მაგალითად თუ ვვაჭრობთ Н1 თაიმ ფრეიმზე, ზედმეტი არ იქნება პერიოდულად Н4 თაიმ ფრეიმის გრაფიკსაც შევხედოთ ხოლმე. აქაც დაკვირვებულად მოქმედებაა საჭირო, მაღალ თაიმ ფრეიმზე მიმდინარე პროცესის გათვალისწინებით.

თუ, Н4 გრაფიკზე ვხედავთ ძლიერ აღმავალ ტრენდს, მაგრამ მიმდინარე მომენტში იწყება კორექცია, მაშინ სავსებით შესაძლებელია დაბალ Н1 თაიმ ფრეიმზე ვეძებოთ დაღმავალი მიმართულებით პოზიციაში შესვლის სიგნალები. ვინაიდან კორექცია შესაძლებელია დროში გაიწელოს, ხოლო ჩვენი ვაჭრობის მიმართულების მხოლოდ ყიდვებით შეზღუდვით, დავკარგავთ გაყიდვების მომგებიან ორდერებს.

მოგება და წაგება შემოფარგლეთ 1 სამუშაო დღით

დავისახოთ მიზნად დღეში რაღაც რეალური X პუნქტის გამომუშავება, რომელიც ამა თუ იმ სავაჭრო ინსტრუმენტის საშუალო დღიურ ვოლატილობაზეა დამოკიდებული.

მაგალითად, EUR/USD სავალუტო წყვილის საშუალო დღიური ვოლატილობა 100-150 პუნქტია. ასეთ შემთხვევაში შიდა დღიური ვაჭრობისას მიზანშეწონილია დღიური 20-30 პუნქტის აღების მიზნად დასახვა.

არა რეალური მიზანი იწვევს პოზიციაში არ არსებული და მცდარი შესვლის წერტილების ძიებას, ამგვარი მიზნის შეუსრულებლობას მივყავართ გაბრაზებამდე და ემოციურ დატვირთვამდე. ბოლო-ბოლო ბაზარზე ხშირად არის ე.წ. მშვიდი დღეები, როდესაც ფასი სუსტად მოძრაობს, და მიზნად დასახული X პუნქტის შოვნა არათუ პრაქტიკულად, არამედ თეორიულადაც კი შეუძლებელია

საუბარი ეხება შეზღუდვის დაწესებას. ერთი სამუშაო დღის ფარგლებში ერთგვარი ჯამური თეიქ პროფიტის და სტოპ ლოსის დაწესებას.

ეს მეთოდი ერთი შეხედვით შესაძლებელია უაზროდაც მოგეჩვენოთ, მაგრამ საქმისადმი ასეთი მიდგომა ტრეიდინგის პირველ ეტაპზე დისციპლინის გამომუშავებისკენ გვიბიძგებს. დისციპლინა კი, საფინანსო ბაზრებზე მუშაობის აუცილებელი კომპონენტია.

მაგალითად, გადავწყვიტეთ, რომ ჩვენი მოგების და წაგების შიდა დღიური შეზღუდვა არის 70 პუნქტი. მაშასადამე, როდესაც ჩვენი ერთი სამუშაო დღის დახურული პოზიციების ჯამური მოგება იქნება 70 პუნქტი, მაშინვე ვწყვეტთ ვაჭრობას, ვხურავთ სავაჭრო პლატფორმას და მომავალ სამუშაო დღემდე ვივიწყებთ ფორექსის არსებობას. ამავე პრინციპით ვიქცევით წაგების შემთვევაშიც, როდესაც ზარალიანი პოზიციების ჯამური ზარალი გახდება 70 პუნქტი.

მოქმედების ამგვარი სამუშაო ალგორითმი დაგვიცავს მცდარი პოზიციების გახსნისაგან, განსაკუთრებით მაშინ, როდესაც წამგებიანი პოზიციების სერიასთან გვაქვს საქმე.

რა თქმა უნდა ზემოთ აღნიშნული პუნქტების რაოდენობრივი შეზღუდვები არის პირობითი, თუმცა ასაღები დღიური პუნქტების რაოდენობა უნდა შეესაბამებოდეს ჩვენს გამოცდილებას, ცოდნას, სამუშაო დროის რაოდენობას და ლოტისა და დეპოზიტის სიდიდეს.

რამდენი სახის სამუშაო ალგორითმი არ გამოვცადე, მაგრამ ამგვარი ზომიერი დღიური შეზღუდვის ანუ ლიმიტის საკუთარი თავისთვის დაწესებაზე უკეთეს მეთოდს ვერ მივაგენი. დღესაც დაახლოებით ამგვარი მეთოდით ვსარგებლობ.

აზიური სესიის დახურვა და ევროპული სესიის დასაწყისი ბაზრის ტენდენციის ცვლილების საუკეთესო დროა

ვიცით, რომ ყოველ დღიურ სანთელს აქვს ტანი და ზედა და ქვედა ჩრდილი. იდეალში ჩვენი მიზანია დავიჭიროთ ამ სანთლის ტანის დიდი ნაწილი, ანუ დავიჭიროთ მიმდინარე დღის ტრენდი. მაგრამ, სანამ ფასი წავა ტანის მიმართულებით, მანამდე ხდება სანთლის ჩრდილის ფორმირება. და სწორედ ამ ჩრდილის ფომირების დასრულების შემდეგ ჩვენ შეგვიძლია მივიღოთ ბაზარზე შესვლის საუკეთესო მომეტი.

უმრავლეს შემთხვევაში სანთლის ჩრდილის ფორმირება ხდება აზიური სესიის დასასრულს და ევროპული სესიის დასაწყისში. შესაბამისად ტრენდის შემობრუნების სიგნალებს, რომლებსაც ამ პერიოდში მივიღებთ, აქვთ მოგების მიღების უფრო მეტი პოტენციალი.

გაითვალისინეთ სავაჭრო ინსტრუმენტის საშუალო დღიური ვოლატილობა

მაგალითად, ვიცით რომ, ამა თუ იმ სავაჭრო ინსტრუმენტის High და Low წერტილებს შორის საშუალო მანძილია 100 პუნქტი. თუ, ჩვენი პროფიტი რომელიმე შიდადღიურ ღია სავაჭრო პოზიციაზე უახლოვდება 70-80 პუნქტს, სავსებით ლოგიკურია, რომ პოზიცია დახუროთ, ვინაიდან შიდა დღიური მოძრაობის პოტენციალი თითქმის ამოწურულია. ვიმეორებ, საუბარია შიდა დღიური ვაჭრობის ალგორითმზე და ასეთი ალგორითმით ვაჭრობისას ჩვენ არ მივყვებით გლობალურ – კვირის და თვეების გრძელვადიან ტრენდებს.

ანალოგიურად, თუ ფასის მიერ ამ 70-80 პუნქტთან მიახლოებისას გამოჩნდა იგივე მიმართულების სიგნალი, საკმაოდ გაუმართლებელი იქნებოდა ახალი სავაჭრო პოზიციის გახსნა, ვინაიდან ფასს მოძრაობის გაგრელებისათვის „საწვავი“ უკვე თითქმის გამოელია.

ამრიგად სავაჭრო ინსტრუმენტების საშუალო დღიური ვოლატილობის ცოდნა ამ შემთხვევაში საჭირო და აუცილებელიცაა.

დახურეთ შიდადღიური პოზიციები იმავე სამუშაო დღის დასრულებისთანავე

შეცდომაა, როდესაც ტრეიდერი შიდა დღიურ პოზიციას სამუშაო დღის გასვლის შემდეგ არ ხურავს და ღიად ტოვებს ღამის განმავლობაში.

ლოგიკურია: რატომ უნდა იმუშაოს პოზიციამ წარმატებულად მომდევნო დღესაც, თუ მისი სიგნალი აღმოცენებულია მიმდინარე დღის ფარგლებში. რატომ უნდა შეინაჩუნოს ამ სიგნალმა თავისი ძალა, როდესაც საფინანსო ბაზარი და შესაბამისად სიგნალები – ცვალებადი მოვლენაა.

მერწმუნეთ, ბაზარი ძალიან სწრაფად ივიწყებს შიდა დღიურ სიგნალებს. ჩვენს გარდა, სხვა მილიონობით ტრეიდერს, ჩვენი სიგნალის აღმოცენებიდან გარკვეული დროის გასვლის შემდეგ გაუჩნდებათ სასიგნალო მონაცემები სხვა უამრავი, მილიონობით პოზიციების გახსნისათვის. მაშასადამე ჩვენს სიგნალს და შესაბამისად ჩვენს პოზიციას ყოველი წუთის გასვლის შემდეგ ძალა ნელ-ნელა, ან ჩქარ-ჩქარა ეკარგება. ძალაც და აქტუალურობაც.

ამიტომ, ტრეიდერი, შიდა დღიური პოზიციის ღამის პერიოდში ღიად დატოვების ან/და მომდევნო დღისთვის გადატანის შემთხვევაში ბედის ანაბარად ტოვებს მას. ტრეიდერი, ერთგვარად კაზინოს „რულეტკას“ თამაშობს. ან გაუმართლებს, ან არა. ბედის ანაბარად ყოფნა კი ფორექსზე და სხვა საფინანსო ბაზრებზე დამღუპველია.

ამიტომ, ზედმეტი ზარალის თავიდან აცილებისათვის რეკომენდებულია ამერიკული სესიის დასრულების შემდეგ ყველა ღია პოზიციის დახურვა. არ აქვს მნიშვნელობა პოზიცია პლუსშია თუ მინუსში. შიდა დღიური სავაჭრო სიგნალით გახსნილი სავაჭრო პოზიცია უნდა დაიხუროს სავაჭრო დროის დასრულებისთანავე.

რა თქმა უნდა ფსიქოლოგიურედ რთულია მინუსიანი პოზიციების დახურვა, თუმცა თუ პოზიციას მოგების პერსპექტივა არ გააჩნია, მაშინ უმჯობესია მისი დახურვა. ყოველ შემთხვევაში თუ არ დავხურავთ სტოპ ლოსი უნდა დავტოვოთ თავდაპირველ მდგომარეობაში და არ უნდა გავზარდოთ იგი, ხოლო თეიქ პროფიტი შევამციროთ. აქვე დავძენ, რომ ამგვარი ალგორითმი პირადად ჩემი ხედვაა.

როდესაც ამერიკული სესიის დასრულების შემდეგ მიმძიმს ხოლმე მინუსიანი პოზიციის დახურვა. სტოპ ლოსს ხელს არ ვკიდებ, ხოლო თეიქ-პროფიტს ვამცირებ.

თანაც, რაც შეეხება პოზიციის მინუსში ყოფნა არ ყოფნას, აქ გათვალისწინებული უნდა იყოს თეიქ პროფიტის და სტოპ ლოსის თანაფარდობა ყოველი გარიგებისთვის. როგორც წესი, სტოპ ლოსი სამჯერ ნაკლები უნდა იყოს სავარაუდო თეიქ პროფიტზე. მაგრამ ეს უკვე სხვა სტატიის თემაა.

სტრატეგიების კლასიფიკაცია: ძირითადი ფინანსური აქტივების მიხედვით

სტრატეგიების კლასიფიკაცია: დროის პერიოდის მიხედვით

სტრატეგიების კლასიფიკაცია: ძირითადი ალგორითმის მიხედვით

სტრატეგიების კლასიფიკაცია: დამატებითი მახასიათებლების მიხედვით

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

Facebook ჯგუფი

Facebook ჯგუფი Youtube არხი

Youtube არხი